Εύα Καϊλή: Συμπεριφορά καρτέλ οι φανερές και αφανείς χρεώσεις των τραπεζών στους πολίτες

Παρέμβαση της Επιτροπής μέσα στο 2020 λέει η Επίτροπος Vestager. Ευθύνη των εθνικών ρυθμιστικών αρχών απαντά για το ίδιο θέμα η Lagarde

Ενώ οι τράπεζες έχουν εκτοξεύσει τις τραπεζικές χρεώσεις, έχουμε νέα απάντηση στην Εύα Καϊλή τόσο από την Επίτροπο για τον Ανταγωνισμό Μ. Vestager, όσο και την Πρόεδρο της ΕΚΤ Κ. Lagarde για το θέμα. Ενώ η Lagarde δείχνει κατευθείαν τις εθνικές Ρυθμιστικές Αρχές που με τις πρακτικές τους δεν επιτρέπουν τον ανταγωνισμό να λειτουργήσει υπέρ των πολιτών αφήνοντας τις τράπεζες να επιβάλουν ό, τι χρεώσεις θέλουν, η Vestager παραδέχεται ότι η εικόνα της Επιτροπής για την εφαρμογή των κανονισμών που ορίζουν τις τραπεζικές χρεώσεις (IFR, PSD2, PAD) είναι περιορισμένη. Επιφυλάσσεται να επανέλθει στο Ευρωκοινοβούλιο με σχετική αναφορά εντός του 2020 και δείχνει προς τις Ρυθμιστικές Αρχές των κρατών-μελών για την ευθύνη ελέγχου των τραπεζικών χρεώσεων.

Καθώς το παραδοσιακό μοντέλο κερδοφορίας των τραπεζών γίνεται όλο και πιο αντιπαραγωγικό εξαιτίας των νέων ανταγωνιστικών τεχνολογιών και των επιχειρήσεων Fintech, αλλά και των πολύ χαμηλών επιτοκίων, οι τράπεζες προσπαθούν να κρατηθούν στη ζωή χρεώνοντας παραλόγως υψηλά, φανερά και κεκαλυμμένα κόμιστρα, στους καταναλωτές.

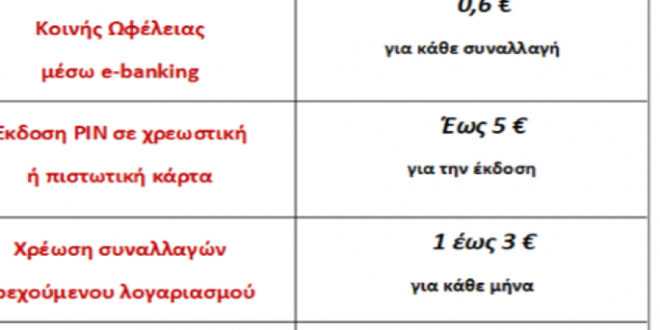

Η ραγδαία αύξηση των φανερών χρεώσεων και ο πολλαπλασιασμός των αφανών, που επιβαρύνει δυσανάλογα τους πολίτες, εξελίσσεται σε κεντρικό ζήτημα που θέτει σε αμφισβήτηση τον ρόλο των τραπεζών στην οικονομία του, όχι και τόσο μακρινού, μέλλοντος. Οι τράπεζες αντί να μειώσουν τα λειτουργικά τους κόστη και να ισχυροποιήσουν τη τεχνολογική τους ικανότητα βελτιώνοντας έτσι την ποιότητα των υπηρεσιών τους, προτιμούν να προσφέρουν όλο και χαμηλότερη ποιότητα υπηρεσιών σε όλο και μεγαλύτερες τιμές, που καθορίζονται με αδιαφανή τρόπο και που εκπλήσσουν δυσάρεστα τους πολίτες.

Στην απάντησή της προς την Εύα Καϊλή, την τέταρτη σχετική τα τελευταία δύο χρόνια, η Αντιπρόεδρος της Επιτροπής Vestager υπογραμμίζει ότι ολοκληρώθηκε η μελέτη για την εφαρμογή του κανονισμού για τις διατραπεζικές προμήθειες, για την οποία είχε δεσμευτεί στην Ελληνίδα Ευρωβουλευτή πριν περίπου ένα χρόνο, και υποσχέθηκε ότι θα έρθει με σχετική αναφορά στο Ευρωπαϊκό Κοινοβούλιο για το θέμα εντός του έτους, παραδεχόμενη ωστόσο πως «η εμπειρία που έχει αποκτηθεί όσον αφορά την εφαρμογή των εν λόγω οδηγιών είναι μέχρι στιγμής περιορισμένη».

Όπως υποστηρίζει και η Lagarde, σε κάθε περίπτωση οι εθνικές Ρυθμιστικές Αρχές είναι υπεύθυνες για την ποιότητα εφαρμογής των κανονισμών και τη προστασία του καταναλωτή από πρακτικές καρτέλ που στρεβλώνουν την αγορά και τις τιμές, υπογραμμίζοντας μάλιστα ότι δεν είναι ευθύνη της ΕΚΤ.

Με αφορμή τις απαντήσεις της Προέδρου της ΕΚΤ και της Επιτρόπου, η Εύα Καϊλή δήλωσε: «Είναι παράλογο σε μία εποχή που οι τραπεζικές υπηρεσίες γίνονται όλο και φθηνότερες, να μην υπάρχει ξεκάθαρη εικόνα από την Επιτροπή και την ΕΚΤ για το πως εφαρμόζονται οι κανονισμοί, για την διαφάνεια σε σχέση με το ύψος, τον αριθμό και την επιβολή των χρεώσεων από τις τράπεζες. Ειδικά σε χώρες όπως η Ελλάδα, πρέπει να γίνουν άμεσα σημαντικές αλλαγές ώστε να αναπτυχθούν εναλλακτικές επιλογές τραπεζικών υπηρεσιών από εταιρίες Fintech, και οι Ρυθμιστικές Αρχές να εξασφαλίσουν ότι οι στόχοι για Ανοιχτή Τραπεζική (open banking) και σύντομα για ανοιχτές χρηματοοικονομικές υπηρεσίες (open finance), θα δημιουργήσουν ένα νέο περιβάλλον ανταγωνισμού που θα ωφελήσει την οικονομία και τους καταναλωτές».

Ακολουθούν τα κείμενα των ερωτήσεων και η απάντηση της Επιτρόπου.

Δείτε εδώ την απάντηση της Προέδρου της ΕΚΤ https://www.ecb.europa.eu/pub/pdf/other/ecb.mepletter200124_Kaili_1~1505d9aa41.el.pdf.

Ερώτηση με αίτημα γραπτής απάντησης Ζ 051/2019

προς τον Πρόεδρο του εποπτικού συμβουλίου της Ευρωπαϊκής Κεντρικής Τράπεζας

Άρθρο 141 του Κανονισμού

Εύα Καϊλή(S&D)

Θέμα: Τέλη τραπεζικής διαμεσολάβησης στην Ευρωπαϊκή Ένωση

Oι Κεντρικοί Τραπεζίτες του Ευρωσυστήματος επιτηρούν την εφαρμογή του Κανονισμού (ΕΕ) αριθ. 2015/751 που καθορίζει το πλαίσιο για τις προμήθειες των τραπεζών στις συναλλαγές και της Οδηγίας 2014/92 που φέρνει διαφάνεια στον καθορισμό των χρεώσεων.

Ωστόσο σε πολλά κράτη-μέλη η εφαρμογή του Κανονισμού είναι απογοητευτική καθώς επιτρέπεται στις τράπεζες να επιβάλουν, αυθαίρετα και ενορχηστρωμένα, απαράδεκτα υψηλές χρεώσεις στις τραπεζικές συναλλαγές και στη χρήση των τραπεζικών καρτών, αναπαράγοντας έτσι συμπεριφορές καρτέλ, απαράδεκτες για την Ευρωπαϊκή αγορά.

Σε Κράτη-Μέλη που αντιμετωπίζουν οξύ πρόβλημα φοροδιαφυγής, επιβάλλεται η διεξαγωγή της συναλλαγής μέσω τράπεζας ή κάρτας με τη θέσπισης κατώτερου ορίου συναλλαγής με μετρητά και με κίνητρα έκπτωσης φόρου. Όμως τα υψηλά τραπεζικά τέλη συναλλαγής δημιουργούν τεράστιο επιπρόσθετο κόστος, κυρίως στα αδύναμα νοικοκυριά και τις μικρές επιχειρήσεις, που εγκλωβίζονται στο μονόδρομο της Τράπεζας. Αυτό δεν θα έπρεπε να συμβαίνει, καθώς η τεχνολογία και η Οδηγία PSD2 επιτρέπει ηλεκτρονικές πληρωμές και με εξωτραπεζικές λύσεις fintech.

Πως αξιολογεί η ΕΚΤ την τη εποπτεία εφαρμογής του Κανονισμού 2015/751 στο Ευρωσύστημα;

Υποδηλώνει η πλημμελής εποπτεία, παραβίαση της αρχής της Ανοιχτής Τραπεζικής (openbanking) στην Ένωση και εκδήλωση προτίμηση στις τράπεζες σε βάρος άλλων επιλογών;

Ποιο εκτιμά η ΕΚΤ ότι είναι το συνολικό ύψος των τελών τραπεζικής διαμεσολάβησης στην Ευρώπη;

Ερώτηση με αίτημα γραπτής απάντησης E-003400/2019

προς την Επιτροπή

Άρθρο 138 του Κανονισμού

Eva Kaili

Θέμα: Κρυφές χρεώσεις και κόστη τραπεζικών συναλλαγών

Παρά τις διατυπώσεις για τις εποπτικές ευθύνες των Κεντρικών Τραπεζών του Ευρωσυστήματος, η εφαρμογή του κανονισμού (ΕΕ) αριθ. 2015/751 είναι πλημμελής, με αποτέλεσμα οι χρεώσεις που επιβάλλονται στους πολίτες για μία απλή ανάληψη, μια πληρωμή τιμολογίου ή για μία μεταφορά εμβάσματος να είναι εξωφρενικά υψηλή, κυρίως μετά τις απώλειες εισοδήματος των τραπεζών εξαιτίας των μειώσεων των επιτοκίων. Ειδικά στην Ελλάδα, η κατάσταση είναι αφόρητη για τους μικρούς καταναλωτές

Σε μια περίοδο που η ύπαρξή τεχνολογιών όπως το Blockchain μπορεί να εκμηδενίσει τις χρεώσεις της χρηματοπιστωτικής διαμεσολάβησης, κάτι που ήδη συμβαίνει σε πολλές τράπεζες στη Δυτική Ευρώπη, στην περίπτωση της Ελλάδας και άλλων κρατών μελών συμβαίνει το αντίθετο δημιουργώντας έτσι στρεβλώσεις στην αγορά που βλάπτουν κατευθείαν τον ευρωπαίο μικροκαταναλωτή.

Ερωτάται η Επιτροπή:

1 Σε ποιο σημείο βρίσκεται η μελέτη που αναφέρει η Επίτροπος στην απάντηση E-001091/2019 αναφορικά με την εφαρμογή του κανονισμού (ΕΕ) αριθ. 2015/751;

2 Θα συζητούσε η Επιτροπή τη δημιουργία κανονισμού όπου την εποπτεία για υψηλές χρεώσεις συναλλαγών και κρυφές χρεώσεις να την έχει κατευθείαν η ΕΕ και όχι οι κατά τόπους κεντρικές τράπεζες;

3 Θα συζητούσε η Επιτροπή την πιθανότητα επιβολής πλαφόν σε χρεώσεις συναλλαγών με όριο το 0% ως 1% ώστε να προστατεύονται οι μικροί καταναλωτές;

E-003400/2019

Απάντηση της εκτελεστικής αντιπροέδρου κ. Vestager

εξ ονόματος της Ευρωπαϊκής Επιτροπής

(14.1.2020)

Πρόσφατα ολοκληρώθηκε η μελέτη σχετικά με την εφαρμογή του κανονισμού για τις διατραπεζικές προμήθειες (IFR)[1], και η τελική έκθεση υποβλήθηκε στην Επιτροπή τον Δεκέμβριο του 2019. Η εν λόγω μελέτη συγκέντρωσε ποσοτικές πληροφορίες σχετικά με την εφαρμογή του IFR, όπου περιλαμβάνονται οι επιπτώσεις των ανώτατων ορίων για τις διατραπεζικές και άλλες συναφείς προμήθειες και οι επιπτώσεις διαφόρων τεχνικών απαιτήσεων, όπως οι κάρτες πληρωμών με περισσότερα του ενός εμπορικά σήματα ή ο διαχωρισμός των συστημάτων καρτών πληρωμής από τους φορείς επεξεργασίας. Με βάση την εν λόγω μελέτη θα καταρτιστεί έκθεση της Επιτροπής προς το Ευρωπαϊκό Κοινοβούλιο και το Συμβούλιο το 2020.

Οι προμήθειες συναλλαγών ρυθμίζονται επί του παρόντος από τη δεύτερη οδηγία για τις υπηρεσίες πληρωμών (PSD2)[2] και την οδηγία για τους λογαριασμούς πληρωμών (PAD)[3]. Αμφότερες οι οδηγίες απαιτούν πλήρη διαφάνεια και συγκρισιμότητα των προμηθειών με στόχο την ενίσχυση του ανταγωνισμού και των οικονομικά προσιτών υπηρεσιών. Ενώ οι εν λόγω οδηγίες δεν ρυθμίζουν το επίπεδο των προμηθειών καθαυτό, η PAD απαιτεί να παρέχονται λογαριασμοί με βασικά χαρακτηριστικά είτε ατελώς είτε έναντι εύλογου τέλους. Οι εθνικές αρχές είναι αρμόδιες για την επιβολή των εν λόγω οδηγιών.

Η εμπειρία που έχει αποκτηθεί όσον αφορά την εφαρμογή των εν λόγω οδηγιών είναι μέχρι στιγμής περιορισμένη. Ωστόσο, κατά την τρέχουσα κοινοβουλευτική περίοδο, η Επιτροπή θα υποβάλει στο Ευρωπαϊκό Κοινοβούλιο και το Συμβούλιο έκθεση σχετικά με την εφαρμογή της PAD.

Λόγος της Πέλλας Ηλεκτρονική Εφημερίδα Νομού Πέλλας

Λόγος της Πέλλας Ηλεκτρονική Εφημερίδα Νομού Πέλλας