Έκρηξη της αναλογίας του χρέους ως προς το ΑΕΠ στο 207% για φέτος και στο 200% του ΑΕΠ για το 2021 «βλέπει» η Ευρωπαϊκή Επιτροπή

όπως προκύπτει από την επικαιροποιημένη έκθεση βιωσιμότητας του ελληνικού χρέους. Λόγω της εκρηκτικής αύξησης, προϊόν της μεγάλης ύφεσης αλλά και της επιστροφής στα ελλείμματα, το χρέος θα παραμείνει πάνω από το 100% του ΑΕΠ για μακρά χρονική περίοδο μέχρι και μετά το 2040.

Το εύρημα που προκύπτει από την έκθεση βιωσιμότητας του χρέους που συνέταξε η Κομισιόν είναι ότι θα χρειαστεί να φτάσουμε μετά το 2050 προκειμένου να εξαλειφθούν οι επιπτώσεις της πανδημίας στον συγκεκριμένο δείκτη (δηλαδή την αναλογία του χρέους ως προς το ΑΕΠ). Αυτό θα συμβεί εξαιτίας της αποκλιμάκωσης των επιτοκίων, η οποία σε μακροπρόθεσμο ορίζοντα μπορεί να αντισταθμίσει τις συνέπειες από τη μεγάλη ύφεση και τα ελλείμματα που προκαλεί η πανδημία.

Οι παραδοχές πάνω στις οποίες έχει στηριχτεί η επικαιροποιημένη έκθεση για τη βιωσιμότητα του χρέους που έχει συντάξει η Ευρωπαϊκή Επιτροπή είναι οι εξής:

1. Το πρωτογενές έλλειμμα για το 2021 εκτιμάται στο 3,6%, ενώ για το 2022 προβλέπεται ότι θα διαμορφωθεί στο -0,8%. Από το 2023 και μετά η Κομισιόν προβλέπει επιστροφή στην κανονικότητα με παραγωγή πρωτογενών πλεονασμάτων 2,2% του ΑΕΠ μέχρι και το 2060 (σ.σ.: ουσιαστικά αυτό προβλέπει και η μεταμνημονιακή εποπτεία).

2. Για το 2021 προβλέπεται ανάπτυξη 5% και για το 2022, 3,5%. Για το 2023, ο πήχης κατεβαίνει στο 2,2% και για το 2025 στο 1,9%. Η μέση ανάπτυξη την περίοδο 2020-2029 διαμορφώνεται στο 0,6% (σ.σ.: το ποσοστό προφανώς επηρεάζεται από τη βίαιη ύφεση του 2020), ενώ η μέση ανάπτυξη για το διάστημα από το 2030 έως το 2060 εκτιμάται στο 1,5%.

3. Το επιτόκιο αναχρηματοδότησης του χρέους (σε 10ετή βάση) εκτιμάται στο 1,6% για το 2021 (σ.σ.: ήδη η απόδοση του 10ετούς έχει υποχωρήσει κάτω από το 0,8%), ενώ εκτιμάται ότι θα μείνει σε αυτό το επίπεδο τουλάχιστον μέχρι το 2024. Για την περίοδο 2020-2029 προβλέπεται μέσο κόστος αναχρηματοδότησης 1,8%, ενώ για την περίοδο 2030-2060, 3,4%.

Με βάση αυτά τα στοιχεία, τα συμπεράσματα στα οποία καταλήγει η έκθεση είναι τα εξής:

*Για το 2020, η αναλογία του χρέους ως προς το ΑΕΠ αναμένεται να εκτιναχθεί στο 207,1% από 165,5% που ήταν η προ πανδημίας πρόβλεψη της ίδιας της Ευρωπαϊκής Επιτροπής. Δηλαδή, στη φετινή αναλογία του χρέους ως προς το ΑΕΠ, η πανδημία προβλέπεται ότι θα «κοστίσει» πάνω από 40 ποσοστιαίες μονάδες.

Αυτή την επίπτωση η χώρα θα την «κουβαλάει» τουλάχιστον μέχρι και το 2030, σύμφωνα πάντοτε με την Ευρωπαϊκή Επιτροπή. Έτσι:

*Για το 2021 προβλέπεται αναλογία χρέους ως προς το ΑΕΠ 199,6% αντί για 157,1%.

*Για το 2022 η εκτίμηση είναι ότι το χρέος θα φτάσει στο 193,1% του ΑΕΠ από 149,2% που ήταν η αντίστοιχη εκτίμηση πριν ξεσπάσει η πανδημία.

*Για το 2023, η πρόβλεψη επαναπροσδιορίζεται στο 187,3% από 140,4%.

*Για το 2024 προβλέπεται περαιτέρω αποκλιμάκωση στο 182,2% αντί για το 135,6%.

Σύμφωνα με την Ευρωπαϊκή Επιτροπή, θα χρειαστεί να περιμένουμε μέχρι το 2030 για να δούμε την αναλογία του χρέους στο 160,4% του ΑΕΠ, δηλαδή στο επίπεδο που θα ήταν από φέτος αν δεν υπήρχε ο κορονοϊός. Ή, πιο απλά, η πανδημία πηγαίνει πίσω την αναλογία του χρέους ως προς το ΑΕΠ μία ολόκληρη 10ετία.

Από το 2030

Από το 2030 και μετά, η ψαλίδα ανάμεσα στην προβλεπόμενη πορεία του χρέους προ κορονοϊού και την αντίστοιχη μετά τον κορονοϊό θα αρχίσει να κλείνει. Το 2040, προβλέπει ότι το χρέος θα έχει υποχωρήσει στο 120,6% του ΑΕΠ έναντι 101,7%, ενώ το 2050 η ψαλίδα θα έχει κλείσει πλήρως (85,1% έναντι 86,4%).

Οι δαπάνες εξυπηρέτησης του χρέους αναμένεται να παραμείνουν στα επίπεδα, του 15% του ΑΕΠ, για τα επόμενα 20 χρόνια πριν μειωθούν στο 13% του ΑΕΠ. Δηλαδή, σε μακροπρόθεσμο ορίζοντα, οι αρνητικές επιπτώσεις από την ύφεση και την επιστροφή στα ελλείμματα θα «εξουδετερωθούν» από τη μείωση των επιτοκίων.

Οι προκλήσεις στον τραπεζικό κλάδο

Οι οικονομικές επιπτώσεις της πανδημίας αναμένεται να συμπιέσουν την ήδη χαμηλή κερδοφορία των πιστωτικών ιδρυμάτων, ενώ ειδικά τα μορατόριουμ ενδέχεται μετά τη λήξη τους να επιδεινώσουν τους δείκτες ποιότητας ενεργητικού, επισημαίνει η έκθεση της Κομισιόν.

Η προσωρινή χαλάρωση για πιστωτικές πράξεις του Ευρωσυστήματος και οι προϋποθέσεις για στοχευμένες πράξεις μακροπρόθεσμης αναχρηματοδότησης επέτρεψαν στα πιστωτικά ιδρύματα της χώρας να ενισχύσουν τα αποθέματα μετρητών τους, αναφέρεται στην έκθεση. Αυτό υποστηρίχθηκε περαιτέρω από την αύξηση των καταθέσεων από τον Μάρτιο, τάση που καθοδηγείται κυρίως από εταιρείες που επιδιώκουν να συσσωρεύσουν ρευστότητα εν μέσω της πανδημίας και υποστηρίζεται από μια λιγότερο έντονη αλλά πάντως σταθερή ανοδική τάση στις καταθέσεις νοικοκυριών.

Τα ίδια κεφάλαια

Σε ό,τι αφορά τα κέρδη, η απόδοση των ιδίων κεφαλαίων των τραπεζών εξακολούθησε να είναι από τις χαμηλότερες στη ζώνη του ευρώ το πρώτο εξάμηνο του 2020 και αναμένεται να υποστεί επιπλέον πίεση λόγω υψηλών προβλέψεων στο πλαίσιο της αβεβαιότητας που σχετίζεται με τον νέο εταιρικό δανεισμό το επόμενο έτος και μικτή επίδραση των τρεχουσών τιτλοποιήσεων των μη εξυπηρετούμενων δανείων, τα οποία -πέραν της θετικής επίδρασης στο κόστος κινδύνου των τραπεζών- θα επηρεάσει το καθαρό εισόδημα από τόκους.

Η χαμηλή κερδοφορία, οι τιτλοποιήσεις και οι σταδιακές ρυθμίσεις της προληπτικής εποπτείας ενδέχεται να θέσουν προκλήσεις σε ό,τι αφορά το κεφάλαιο των τραπεζών, ενώ αναμένεται να αυξηθούν τα κρατικά περιουσιακά στοιχεία στο χαρτοφυλάκιό τους.

O μέσος όρος του CET1 ανήλθε στο 14,7% των σταθμισμένων περιουσιακών στοιχείων κατά τα τέλη Ιουνίου 2020, πάνω από τις ελάχιστες κεφαλαιακές απαιτήσεις.

Τα ΜΕΔ

Η μείωση των μη εξυπηρετούμενων δανείων συνεχίστηκε το πρώτο εξάμηνο του 2020, αν και με πιο αργό τρόπο φθάνοντας το 36,7% τον Ιούνιο του 2020. Το ποσοστό αυτό είναι το υψηλότερο στην Ευρωζώνη.

Όπως παρατηρεί η Κομισιόν, τα μορατόριουμ ενδέχεται μετά τη λήξη τους να επιδεινώσουν τους δείκτες ποιότητας ενεργητικού και εξηγεί ότι η αναδιάρθρωση των δανείων παραμένει μια πρόκληση και πως οι προβλέψεις των τραπεζών ενδέχεται να απεικονίζουν μόνον εν μέρει το ενδεχόμενο αποτέλεσμα της πανδημίας.

Η στρατηγική των τραπεζών για την αντιμετώπιση των μη εξυπηρετούμενων δανείων παραμένει να προχωρήσει με τιτλοποιήσεις στο πλαίσιο του προγράμματος «Ηρακλής», οι οποίες αναμένεται να ολοκληρωθούν το α’ εξάμηνο του 2021.

Οι αρχές εφάρμοσαν με επιτυχία ή επέκτειναν μέτρα στήριξης για να διατηρήσουν πρόσβαση στις επιχειρήσεις που επηρεάζονται από την πανδημία. Η Ελληνική Τράπεζα Ανάπτυξης εφαρμόζει ένα σύστημα εγγύησης και επιδότηση επιτοκίου για νέα εταιρικά δάνεια, το οποίο δείχνει επιτυχές στην υποστήριξη τραπεζικών πιστώσεων σε μεγάλες εταιρείες και πρόσφατα και σε μικρές.

Οι τραπεζικές πιστώσεις σε μη χρηματοοικονομικές εταιρείες έφτασαν το 8,3% τον Σεπτέμβριο του 2020, το υψηλότερο ποσοστό που επιτεύχθηκε από τα μέσα του 2009.

Ακόμη η Κομισιόν επισημαίνει:

Μετά την έγκριση του νέου κώδικα αφερεγγυότητας, οι αρχές προετοιμάζουν το παράγωγο δίκαιο και την απαραίτητη υποδομή εφαρμογής. Ο κώδικας προβλέπει την έγκριση περίπου 53 διοικητικών αποφάσεων, κάτι που αποτελεί πρόκληση, σημειώνει η έκθεση.

Το νέο πτωχευτικό είναι ένα σημαντικό βήμα προόδου και η αποτελεσματικότητά του θα εξαρτηθεί από την ποιότητα της εφαρμογής του.

Απαιτείται στενή παρακολούθηση ιδίως όσον αφορά τον αντίκτυπο του νέου μηχανισμού εξωδικαστικού συμβιβασμού. Σημασία έχει οι αποφάσεις να ληφθούν εγκαίρως και ο κώδικας να λειτουργήσει προς όφελος της κουλτούρας πληρωμών.

Οι παλαιές υποθέσεις του νόμου Κατσέλη πρέπει να έχουν επικαιροποιηθεί και διεκπεραιωθεί έως το Απρίλιο του 2022.

Οι αρχές έχουν επίσης υιοθετήσει το πρώτο σύνολο μέτρων που αποσκοπούν στην ενίσχυση, στη λειτουργικότητα και την ευχρηστία της πλατφόρμας ηλεκτρονικών δημοπρασιών.

Η εφαρμογή του συμφωνημένου σχεδίου για την εκκαθάριση των αποκαλούμενων κρατικών εγγυήσεων βρίσκεται σε καλό δρόμο, αν και η καθυστέρηση της αποπληρωμής τους παραμένει σημαντική.

Έχει γίνει περιορισμένη τροποποίηση της πρωτογενούς νομοθεσίας για την αναβαλλόμενη φορολογία η οποία ψηφίστηκε τον Σεπτέμβριο προκειμένου το κεφάλαιο των τραπεζών να μπορεί να απορροφήσει τυχόν ζημιές ακόμη και στην περίπτωση της χρεοκοπίας μιας τράπεζας. Οι εργασίες συνεχίζονται για περαιτέρω τεχνικές πτυχές και τη δημιουργία δευτερογενούς νομοθεσίας ώστε να καλυφθούν όλες οι πτυχές του πλαισίου, συμπεριλαμβανομένης και της ειδικής εκκαθάρισης.

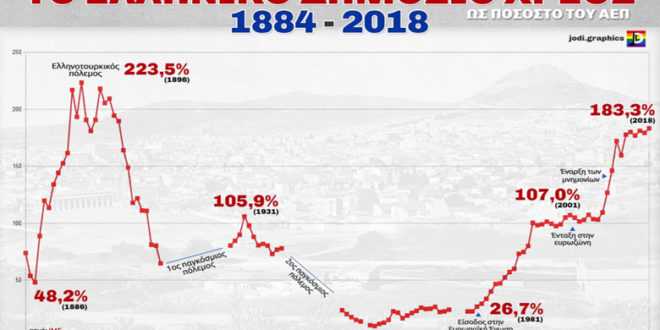

naftemporiki.gr-πίνακας, Photo, Η πορεία του δημόσιου χρέους (ως ποσοστό του ΑΕΠ) τα τελευταία 135 χρόνια

Λόγος της Πέλλας Ηλεκτρονική Εφημερίδα Νομού Πέλλας

Λόγος της Πέλλας Ηλεκτρονική Εφημερίδα Νομού Πέλλας